こんにちは、りんのすけです。

世界の不動産に投資する…..と聞くと、「いやいや、海外にマンションなんて買えないでしょ…」

と感じる人が多いかもしれません。

でも、投資信託なら話は別。

新NISAならアメリカのオフィスビル、ヨーロッパのショッピングセンター、アジアの物流施設など、さまざまな国の家賃収入ビジネスに投資できるんです。

そこで今回は、シュローダー・インベストメント・マネジメントという運用会社の「シュローダー・グローバル・リートESGフォーカス・ファンド(資産成長型)」というファンドを紹介します。

「世界不動産×REIT×ESG」というテーマをゆる〜く、でも中身はしっかり解説していきます。

りんのすけ

この記事は、こんなあなたにオススメ!

・ つみたてNISAはノリで始めた

・ 実は不動産王になりたいと願っている

・ 目論見書は秒で閉じる

この記事を読めば、世界の不動産も夢じゃないかもよ(^^)

それではどうぞ!

情報の一切は2025年12月3日現在のものです。

本記事の感想や評価は筆者個人の使用体験に基づいております。

投資は自己責任です。公式サイト等で最新の情報を必ずご確認ください。

本ページにはプロモーションが含まれています。

【銘柄名を分解】この長い名前、実はちゃんと意味がある

投資信託の名前って長いですよね。

でも、よく見ると名前そのものが説明書になっている場合が多く、実はけっこう面白いんです。

ここでは、今回の主役である「シュローダー・グローバル・リートESGフォーカス・ファンド(資産成長型)」を分解しながら意味をひも解いていきます。

りんのすけ

難しい名前もバラせば意外とそうでもなかったりする。

シュローダーって誰?どんな会社?

シュローダー(Schroders)とは、英国ロンドンを拠点に長い歴史を持つ運用会社グループ。

国際的に資産運用を行っており、株式・債券・マルチアセット・不動産など、幅広いジャンルで運用を手がけています。

世界各地に投資チームを持っていることから、グローバル投資に強みを持つ運用会社として知られている、そんな背景の企業です。

りんのすけ

ヨハン・ハインリッヒ・シュローダーという人物が兄と共におこした会社です。

グローバル・リートESGフォーカス・ファンドを一言で言うと?

では、名前のメインテーマを分解していきます。

- グローバル(世界の)

👉アメリカ・欧州・アジアなど複数の地域に分散。 - リート(REIT:不動産投資)

👉オフィス、商業施設、住宅、物流センター、ホテルなど、実物不動産が生み出す収益に投資する仕組み。 - ESGフォーカス

👉ESG(環境・社会・ガバナンス)に配慮した企業を重視して投資。

つまりこのファンドは、「世界の不動産(REIT)の中でも、ESGに配慮した銘柄を中心に投資するファンド」という意味が名前にぎゅっと詰まっているわけです。

【このファンドは何を目指す?】目的と中身をシンプル整理

次に、このファンドの性格を見ていきましょう。

銘柄名だけではわからない部分を、やさしく整理します。

【目的】世界の不動産市場で長期的な資産成長を狙う仕組み

REITは不動産が生む

- 家賃収入(インカム)

- 不動産価値の変動(キャピタル)

これらの両方が収益源です。

このファンドはその性質を活かし、世界各地に分散されたREIT市場の成長を取り込み、長期的な資産成長を目指すという特徴があります。

【特色】地域分散・収益源の多様化・ESGの視点

一般的に、グローバルREITファンドには次のような特徴があります。

- 地域分散

👉1つの国の不動産市場に依存せず、北米・欧州・アジア太平洋など複数地域に投資。 - 資産タイプの分散

👉オフィス、住宅、物流、医療施設など、不動産タイプごとにリスク特性が異なるため、複数に分散することで安定感が出る。 - ESGの視点

👉省エネビルディングや地域社会への配慮など、ESG評価の高い企業にフォーカスすることで長期的な企業価値に着目。

こうした特徴が組み合わさることで、世界の不動産市場に広く分散しながら、持続可能性にも配慮した投資というコンセプトが見えてきます。

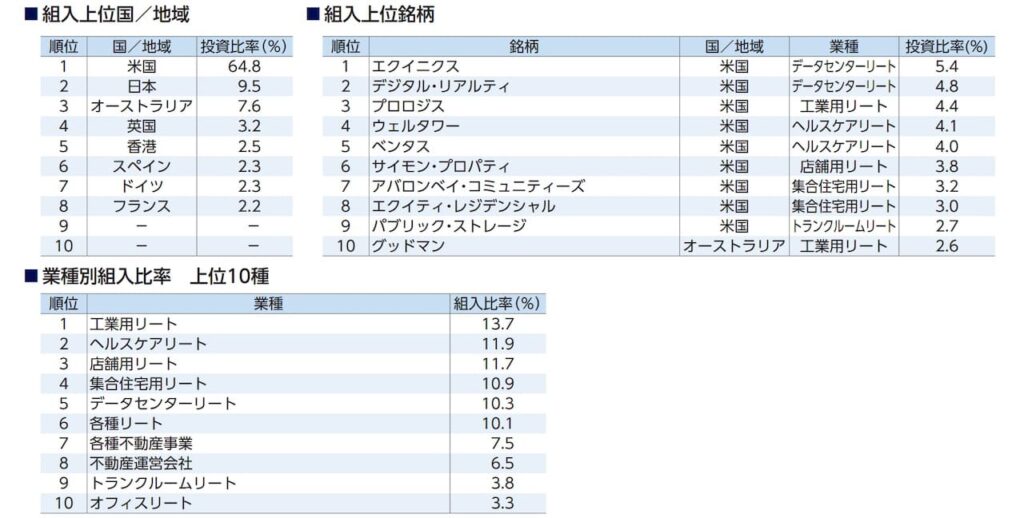

【世界の不動産】どんな地域・どんな不動産に投資?

グローバルREITファンドは国や地域、そして不動産の種類が非常に多様で、具体的には以下の通り。

世界の不動産市場を丸ごと取り込めるので、ひとつのファンドでもかなりの分散効果があります。

りんのすけ

世界中とはいえ米国比率が圧倒的ですね^^;

【スタイルで見る】相性が良い人と慎重に考えたい人

ここでは、一般的な投資スタイルとの相性を整理します。

個別の助言ではなく、一般的な特徴の話です。

- 世界の不動産に広く分散したい人

- 長期的に資産形成を考えている人

- 不動産の安定的な収益構造に魅力を感じる人

グローバルREITは世界の家賃収入に分散して投資できるという性質があるため、長期・分散を考える人とは相性の良い場面が多いです。

- 為替変動を苦手に感じる人

- 不動産市況の変動リスクを気にする人

- リート特有の価格変動に不安がある人

REITは株式に近い値動きをすることもあるため、頻繁に価格をチェックしてしまうタイプの人はストレスを感じることがあります。

りんのすけ

わたし自身は「インデックス派」なので、正直向かないかな…..。

【投資のリスク】知っておくべき3つのポイント

グローバルREITはメリットの多い資産クラスですが、リスクも理解しておくことが大切です。

ここでは代表的なものを3つに整理します。

- 価格変動リスク(REIT市場の動き)

👉REITは株式市場との連動性がある場合も多く、景気の変動や金利動向で価格が上下することがある。 - 為替リスク

👉海外資産に投資しているため、円高・円安で基準価額が変動する。 - 不動産市場特有のリスク

👉不動産市場には、「空室率・テナント需要・金利環境」などの、特有のリスク要因がある。

こうしたリスクを理解したうえで、「世界の不動産に分散している」というメリットとのバランスを見ることが重要です。

りんのすけ

1円も損したくない!

こんな方に投資は不向きです。

【まとめ】世界の不動産をゆるく理解する入口

いかがでしたか?

「シュローダー・グローバル・リートESGフォーカス・ファンド(資産成長型)」は、名前をひも解くだけで

- 世界の不動産に投資

- ESGに配慮した銘柄にフォーカス

- 地域・分野に幅広く分散

といった特徴が自然と見えてきます。

投資信託の名前って長くて難しそうに見えますが、実は中身を凝縮したタグのようなもの。

名前の意味を知るだけで、内容への理解が一気に深まります。

世界の不動産に興味があるけれど、実物を買うのはハードルが高い。

そんな人にとって、グローバルREITという選択肢は世界の家賃ビジネスに少額から触れられる身近な入口にはなり得ます。

これからも、「ファンド名の意味から入り、内容をゆるく理解する」そんなシリーズで投資の世界を楽しく探検していきます。

最後に、わたしが使っている証券会社のリンクを用意しましたので、興味が持てたらのぞいてみてくださいね(^^)

りんのすけ

最後までありがとうございました。

【あなたはどのタイプ?】失敗しない証券会社選び

私は、実際に松井証券と楽天証券を使い分けていますが、それぞれの特徴はこんな感じ。

- 投資初心者で、まずは迷わず始めたい人

- 積立NISAだけで完結したい人

- シンプルな画面設計を重視する人

- 楽天経済圏で生活している人

- 楽天カード積立でポイント還元あり

- 積立額を増やしてポイント還元を最大化したい人

私の場合、積立NISAは松井証券、クレカ積立でポイントを利用した投資は楽天証券と使い分けています。

松井は『迷わない設計』が魅力で、楽天は『還元率』が魅力。

ちなみに松井証券はフリーダイヤルが設定されており、サポートが秀逸です。

何度も利用しましたが、対応も良く非常に満足しています。

もし「ちょっと始めてみようかな」と思えたら、まずは口座開設ページをのぞいてみるのがおすすめです。

どちらも無料で開設できて、スマホだけでも完結しますよ(^^)

りんのすけ

ぜひチェックしてみてね!

参照サイト一覧

シュローダー・インベストメント・マネジメント

シュローダー・グローバル・リートESGフォーカス・ファンド(資産成長型)

シュローダー・グローバル・リートESGフォーカス・ファンド

目論見書

月次レポート